炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:中金点睛

中金研究

成交活跃度为资本市场深度的重要衡量指标,亦是资本市场板块公司(如交易所、券商等)的重要收入来源。受益于市场机制改革,当前港股资产与资金结构已较过往“传统行业主导、境外机构主导”的格局发生显著改变,我们认为,“资产+资金”的持续变革有望从资产体量、估值、换手率三个维度打开港股成交活跃度中长期成长空间,进而推动港股业务敞口较高、竞争力领先的资本市场板块优质机构跑出成长性α、再塑向上弹性。

Abstract

摘要

资产之变:“A+H”上市与中概潜在回流催生优质资产增量,“新经济”权重提升撬动估值及换手中枢。1)新增资产增厚:中国香港作为连接中外的关键枢纽,是中国优质企业对接全球资本的重要平台。我们认为,在当前中国扩大开放与全球地缘政治存不确定性的背景下,境内重点企业以“A+H上市”走向国际、境外优质中概资产回流的双重需求,有望持续为港股注入优质标的,进而吸纳增量流动性。2)存量资产升级:伴随上市机制持续优化、产业转型下中国新经济企业不断涌现、以及存量企业盈利增长与估值重塑,我们认为未来港股“新经济”板块市值占比有望进一步攀升。我们测算2015-2024年港股“新经济”资产换手率、市盈率中枢分别为传统资产的1.3倍、4.3倍,结构重构有望推动港股估值中枢上移与交易活跃度提升。

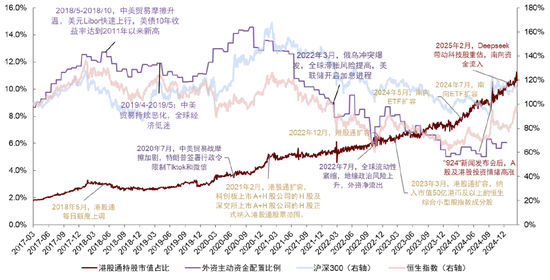

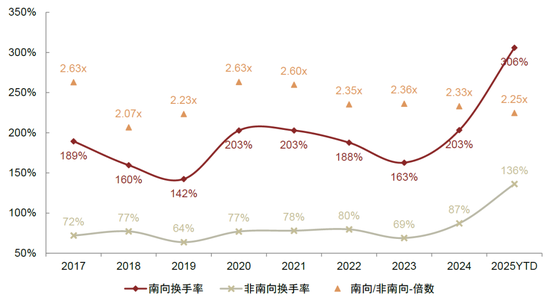

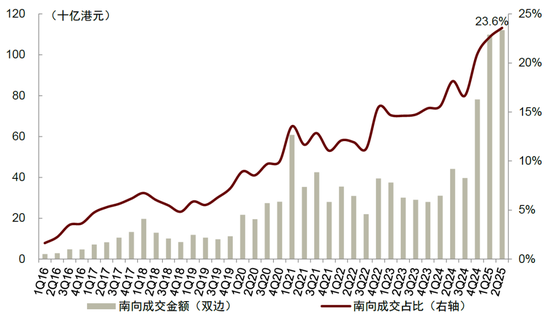

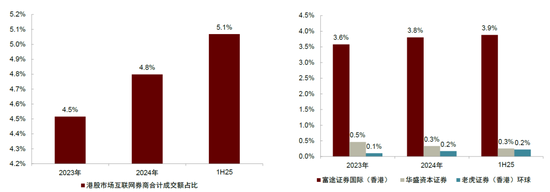

资金之变:“南向涌入+散户交易”双轮驱动或推动港股换手率中枢上移。 过往港股受境外机构投资主导,换手率较全球主要市场偏低;而展望未来,交易习惯偏高频的南向及本地零售投资者,或将成为换手率上行的关键助力,进而支撑市场流动性。具体来看,我们测算2017-2025年至今南向资金交易换手率平均为非南向资金的2.4倍,在互联互通优化及港股资产吸引力提升下,其持仓占比稳步抬升将利好换手率中枢;同时2023-1H25港股互联网券商成交额市占率从4.5%升至5.1%,反映零售参与度边际持续提升,其高换手率特征亦将为换手率中枢上行提供支撑。

风险

监管不确定性;地缘政治风险;资本市场表现不及预期。

Text

正文

市场成交额为资本市场流动性及深度的重要衡量指标,亦是资本市场板块公司(如交易所、券商等)的重要收入来源。考虑市场成交额=总市值×换手率,若要判断对应资本市场未来长期成交额中枢的增长趋势,可从市场总市值及换手率的变化趋势入手分析,具体而言:

► 总市值层面,其增长源自两方面:1)存量公司市值变动:取决于企业整体盈利水平及市场估值(P/E),核心受宏观经济预期驱动。长期来看,市场估值中枢亦受上市公司行业结构影响,以“新经济”为主导的市场因成长预期更优,往往具备更高估值水平。例如,2024年纳斯达克(成长型企业占比更高)平均市盈率43x vs.纽交所21x,A股深交所上市公司平均市盈率37x vs.上交所15x;2)IPO及再融资增量:受政策环境、市场环境及公司自身经营决策影响。以港股为例,过去十年每年总融资规模平均占年初总市值的1.9%,其中2015年占比达4.4%,而2022-2024年受投资情绪低迷、流动性收紧影响,新增市值占比显著下降。

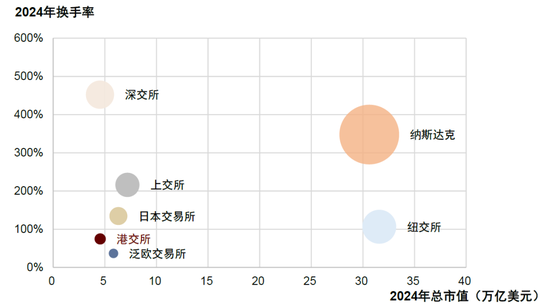

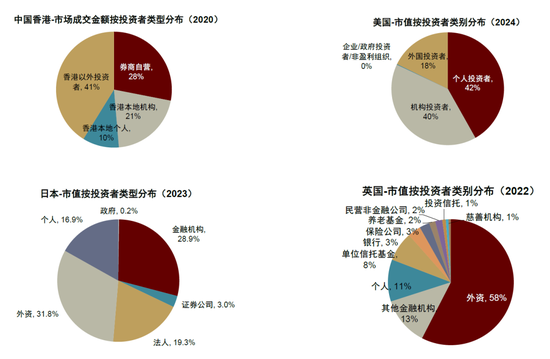

► 换手率层面,短期受市场交易情绪驱动,中长期则取决于投资者结构与底层资产属性。以港交所为例,受传统经济资产占比高、境外机构投资者主导的影响,港股市场换手率较全球其他主要市场相对偏低。2015-2024年数据显示(一致采用世界交易所联合会口径,仅考虑个股成交额、未计算ETF等成交额),港股股票年均换手率61%,显著低于A股的288%、美股的148%及日本市场的119%。全球主要交易所中,深交所、纳斯达克、上交所换手率位居前列。

基于上述分析框架,立足当前市场环境,我们认为港股未来日均成交额(ADT)中枢的增长主要来自两大引擎:1)资产之变驱动总市值增长:AH 两地上市公司扩容、中概股潜在回流等新资产注入,或将为港股市场带来显著的市值增量,而“新经济” 资产在港股中的占比与估值水平提升亦有望进一步抬升存量市场的估值中枢与交易活跃度。2)资金之变驱动换手率提振:随着南向资金持仓规模持续扩大,叠加港股散户交易占比逐步提升,偏好高频交易的投资者群体扩容,或将推动港股市场整体换手率中枢上行。

图表:港股市场换手率及总市值均相对偏低,导致当前总成交体量在全球头部交易所中相对偏小

注:1)图中X轴为2024总市值,Y轴为2024年换手率,气泡大小为2024年ADT;2)其中换手率=年股票成交额/期初期末平均市值,未考虑ETF等其他现货市场产品成交额

资料来源:世界交易所协会,Wind,中金公司研究部

资产结构之变:“A+H”上市及中概潜在回流创造市值增量;“新经济”权重提升有望撬动估值及换手中枢

“A+H”上市:短期凭新股高换手贡献显著成交增量,中长期借优质资产注入持续增厚市值

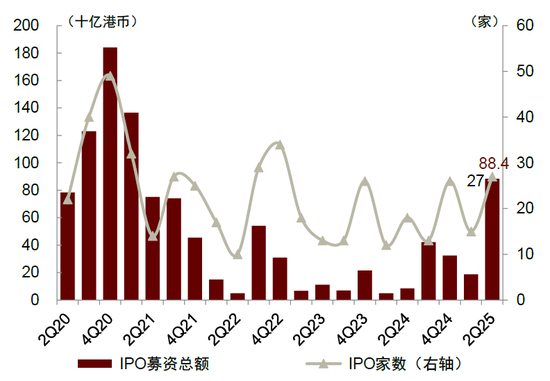

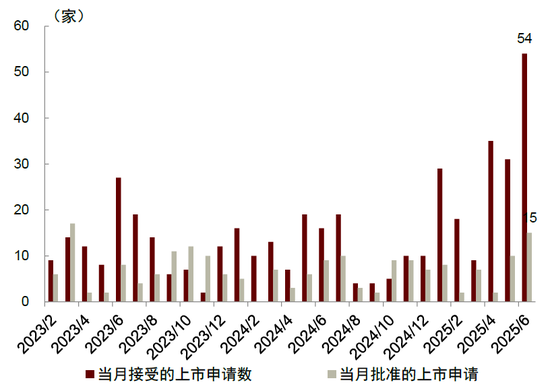

2025年以来,受益于港股市场流动性显著改善、境内企业赴港上市政策支持力度加大,以及港股上市门槛持续优化,香港IPO市场活跃度显著提升。2025年1-6月港股合计IPO融资规模达1071亿港币、同比增长701%,其中二季度IPO融资规模达884亿港币、为2021年二季度以来的最高值;25年1-6月新增递表企业176家、同比增长117%;截至6月末,上市申请处理中的公司数量达184家、同比增长107%,叠加22家已获原则上批准但仍未上市的企业,排队企业数量共206家、为2021年10月以来的最高水平。其中,“A+H”相关企业成为港股融资市场的重要贡献来源,2025年1-6月“A to H”IPO融资规模达644亿港币,占总IPO融资规模的60%;递表企业50家,占比28%。

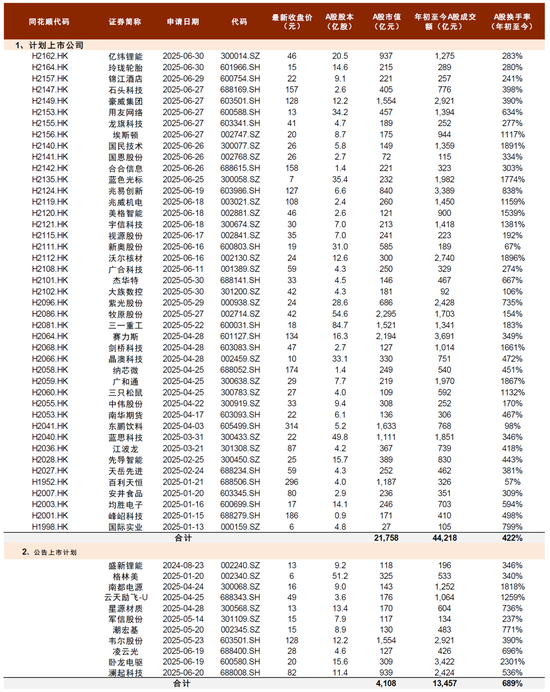

从“A+H”上市的影响来看,短期层面,由于A股企业发行港股的股本规模有限,且当前排队企业总市值相对偏小,短期对港股总市值的增厚作用或较小,但新股交易换手活跃有望明显提升成交额贡献;中长期而言,目前已公告计划A+H上市的企业数量依然较多,这将为港股市场持续注入优质资产,并带来增量流动性。

► 短期来看,参考香港上市企业历史周期,首次递表至完成上市约需 8-13 个月。若假设截至2025年6月末排队的 A+H 企业于年内完成上市,我们测算新增融资规模约3400亿港币、对应增厚当前港股总市值0.8%,中性换手率假设下增厚港股日均成交额58.2亿港币、占2025年年初至今ADT 2.4%。

主要假设包括:1)融资规模:假设a)参考历史A+H发行案例,H股新发股本占A股存量股本比例按18%计算,b)考虑港股发行折价情况,发行价按A股当前价格折价20%;2)换手率:假设港股换手率与对应A股1H25水平一致(整体为422%)。考虑新股上市初期受打新效应影响换手率或偏高(今年已上市A+H公司H股平均年化换手率达1166%),基于敏感性分析,若年化换手率绝对额每上升100%,ADT增厚将额外增加13.8亿港币、占2025年年初至今ADT 0.6%。

► 中长期来看,根据我们统计,截至2025年6月末已公告将“A+H”上市的企业约11家、对应合计A股总市值约1.3万亿元,参考上述融资规模及换手率假设,有望进一步增厚港股市场市值641亿港币、ADT 17.9亿港币,占2025年YTD港股市值/ADT比例为0.2%/0.7%。同时,考虑A股企业海外业务的资金需求以及境内外股权融资市场环境的差异,我们认为A股企业赴港上市的趋势或仍将延续、有望持续贡献市值增厚。

图表:2Q 港股IPO融资规模显著提升

注:截至2025年6月末资料来源:港交所,中金公司研究部

图表:6月份新申请上市数量显著增加

资料来源:港交所,中金公司研究部

图表:截至2025年6月末排队中A+H公司共43家,年初至今A股平均换手率422%

资料来源:港交所,Wind,iFinD,中金公司研究部

中概潜在回流:地缘波动下港股地位夯实,有望贡献显著潜在市值及成交额增量

2025年4月13日,香港财政司长陈茂波表示“已指示证监会及港交所做好准备,若在海外上市的中概股希望回流,必须让香港成为它们首选的上市地”;5月7日,中国证监会吴清主席亦提及将创造条件支持优质中概股企业回归内地和香港股市。向前看,综合考虑:1)中概股对稳健上市地位及境外股权融资渠道的需求;2)当前中概股投资者对自身利益及交易流动性的诉求;以及3)香港证监会及港交所在上市制度方面的持续优化,我们预计未上市中概股或加速回港二次/双重上市、已上市中概股在美股市场的交易亦有望持续向港股迁移,进而为港股市场增厚优质资产、提升成交额中枢。

根据我们测算,若假设当前符合要求且未返港的中概股全部回港上市,叠加已回港二次/双重上市企业交易持续回流,则中概股潜在回流或可增厚港股总市值约4.2万亿港币、占港股当前总市值约10%,ADT 406亿港币、占2025年YTD ADT 17%。具体而言:

► 当前未返港上市中概股可带来的潜在交易增量方面:参考当前二次上市/双重上市门槛,根据我们测算,当前共有36家中概股符合返港二次上市或双重上市标准,总市值合计约2.0万亿港元、约占当前未返港上市中概股总市值的83%,假设折价比例20%(考虑中概股若存在退市风险,或面临一定抛售压力),则对应增厚港股市值约1.6万亿港元。进一步,若假设该批股票返港后换手率为150%(在美股换手率为250%,考虑香港市场整体投资者交易频率较美股更低),则对应增厚港股市场ADT 95亿港币。

► 已返港中概股交易迁移所带来的交易增量方面:根据港交所披露易数据,我们测算当前已返港上市中概股在港交易股本占比仅33%,若未来面临退市风险、美股能向港股迁移的潜在交易体量仍较大。若假设折价比例亦为20%,则对应增厚港股市值2.7万亿港元。进一步,若假设该批股票返港后交易换手率与当前其全球市场2024年换手率((港股成交额+美股成交额)/(港股市值+美股市值))相同,则对应增厚ADT 311亿港币。

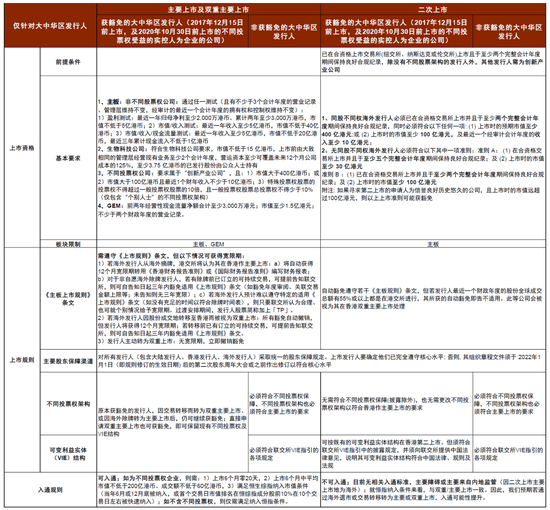

图表:当前港股市场双重上市及二次上市要求

资料来源:港交所,中金公司研究部

“新经济”重估:港股资产组成从“重价值”转向“重成长”,长期有望撬动估值与换手率中枢

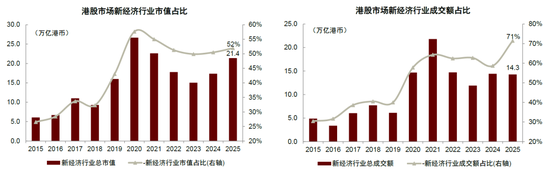

近年来,伴随港股上市机制的持续优化,以及中国经济转型推动新经济企业数量与融资需求不断提升,港股“新经济”[1]企业的市值及成交占比呈现稳步上行态势。从恒生行业一级分类来看,港股“新经济”行业总市值占港股总市值的比例已从2015年末的27%提升至2024年末的51%,成交额占比则从30%提升至59%。2025 年以来,在以DeepSeek为代表的科技板块行情催化下,加之新消费、创新药等领域投资情绪改善带动,港股 “新经济企业” 总市值占比进一步提升至52%,成交额占比提升至71%(数据截至2025年6月末)。展望未来,我们认为,伴随1)在中国产业转型背景下,新经济企业不断诞生与发展,为香港市场持续注入优质企业资源;2)港股针对 “新经济” 企业的上市机制不断推出与优化(例如近年推出的第 18C 章上市规定、“科企专线” 等举措);3)港股存量 “新经济” 企业的盈利与估值实现重估,港股 “新经济” 板块的市值及成交占比有望进一步提升。

图表:港股市场新经济占比持续提升

注:1)数据截至2025年6月;2)“新经济”企业统计口径包括恒生一级行业分类下非必需消费,资讯科技业,医疗保健业,工业

资料来源:港交所,Wind,中金公司研究部

“新经济”企业市值的占比持续提升将在长期为港股换手率及估值中枢提振提供支撑,进而有助ADT持续上行。

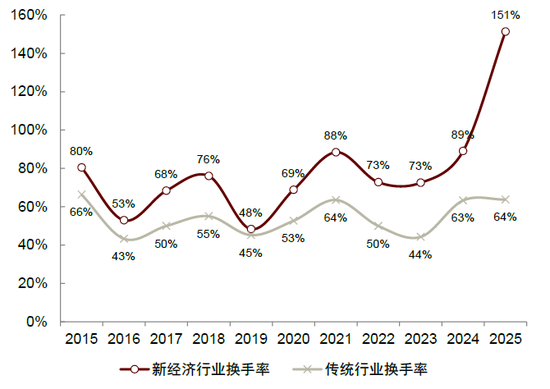

► 换手率层面:由于相对分散化且聚焦资本收益的股东结构、以及波动更大的经营预期及盈利表现,资本市场中新经济板块的换手率往往较其他板块更高。就港股市场“新经济”板块与传统行业换手率比较来看,2015-2024年,“新经济”板块公司平均年度换手率为72% vs.传统行业平均年度换手率53%[2];2025年至今“新经济”板块整体年化换手率较2024年提升62ppt至151%、而传统行业整体年化换手率仅较2024年提升0.5ppt至64%,“新经济”交易活跃为此轮港股整体换手率抬升的主要驱动。

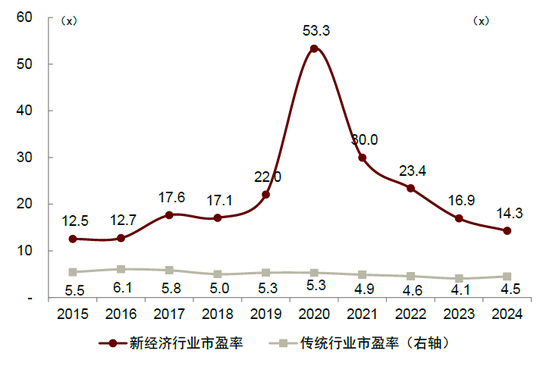

► 估值层面:由于增长预期的差异,市场对于新经济企业往往会赋予更高的估值。就静态市盈率来看(板块年末总市值/当年归母净利润),2015-2024年,港股“新经济”板块平均市盈率达22x vs. 传统行业平均市盈率5x。因此,若“新经济”企业占比持续抬升,亦有助于进一步推升港股未来的市盈率中枢。

图表:2015-2024年,“新经济”行业换手率平均为传统行业1.3倍

资料来源:Wind,中金公司研究部

图表:2015-2024年,“新经济”行业市盈率平均为传统行业4.3倍

资料来源:Wind,中金公司研究部

资金生态之变:“南向涌入+散户交易”双轮驱动或有望推动港股市场换手率中枢上移

南向涌入:互联互通机制优化及港股相对吸引力提升下的高频增量资金,有望带动港股市场换手率中枢上移

近年港股通持仓占比稳步提升,从2017年3月的1.8%升至2025年6月30日的12.0%,我们认为得益于三方面因素:一是港股通持续扩容;二是境内资金对高红利、优质新经济成长股及境外资产的配置需求;三是外资配置结构变化。其中,2024年以来南向持股占比增速加快,2024年提升3.1个百分点,2025年上半年提升1.9个百分点。向前看,受益于:1)供给端互联互通机制持续优化(包括人民币柜台入通等),2)需求端港股优质“新经济”股及红利股的相对投资吸引力,我们预计南向资金将维持净流入,持股占比有望持续稳步提升。考虑南向高换手率特质,南向持仓占比提升有望抬升港股市场换手率中枢。根据我们测算,过往南向投资者换手率平均约为非南向投资者换手率的2.4倍。

图表:2017年3月以来港股通持股市值占比复盘

注:由于数据可得性,持仓占比统计自2017年3月起

资料来源:Wind,港交所,上交所,深交所,EPFR,中金公司研究部

图表:2017至今南向换手率平均为非南向投资者的2.4x

注:换手率计算公式为年度成交额/市值,数据截至2025年6月30日

资料来源:Wind,中金公司研究部

图表:持仓增长加高换手率特质下,25年2季度南向成交占比达23.6%

注:数据截至2025年6月30日

资料来源:Wind,中金公司研究部

散户交易:零售投资者参与度提升亦将有助于推动市场交易频率上扬

机构投资者过往在港股中持续占据绝对主导地位,根据港交所统计,2020年港股市场中仅10%成交额由本地个人投资者贡献(港交所2020年后未进一步披露数据)。由于个人投资者交易习惯相较机构投资者会更为高频,港股市场机构化特征显著亦是过往拖累港股换手率的主要因素之一。

然而,根据捷利金融云数据,2023年、2024年、2025年至今,港股市场互联网券商的成交额市占率分别达到4.5%、4.8%、5.1%。鉴于通过互联网券商进行交易的投资者多为零售投资者,我们认为近年来港股市场散户的参与度在边际上或在持续提升。向前看,短期受益于港股市场情绪修复,中长期受益于互联网券商发展及潜在交易机制优化(譬如港交所结算费率改革有助降低小单交易成本、此前两会所提及降低南向投资者参与资产门槛等),港股市场零售投资者的参与度有望持续提升。

图表:各主要市场投资者结构对比来看,过往香港市场个人投资者成交占比仍较低

资料来源:香港交易所,彭博资讯,美联储,日交所,英国国家统计局,中金公司研究部

图表:近年来港股市场互联网券商成交额占比逐年攀升,其中以富途证券为主

注:互联网券商采用捷利金融云分类口径

资料来源:捷利金融云,中金公司研究部

资金+资产共振下,预计未来十年港股ADT CAGR达14%

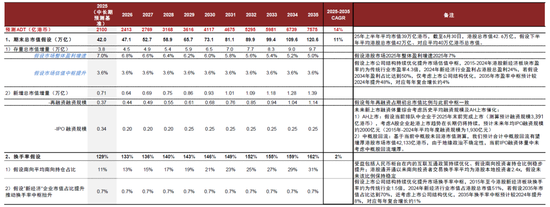

我们基于市场总市值及换手率的变化趋势对港股未来10年ADT中枢进行预测,具体而言(详细假设见图表备注):

► 总市值方面:1)存量增长:取决于企业整体盈利情况及市场整体P/E变化,考虑经济转型发展周期,我们假设市场中期整体盈利增速小幅下行,而市场P/E中枢伴随港股上市公司产业结构持续优化稳步提升;2)上市增厚:再融资由于为港股存量公司发起,与港股期初存量总市值关系更为紧密,我们假设未来每年再融资规模占期初港股总市值比例与2015-2024年均值一致(1.0%),而IPO则主要取决于增量公司上市意愿及融资规模,我们假设未来IPO融资体量中枢与过去10年均值一致(近2,000亿港币)。

► 换手率方面:1)考虑在以人民币柜台为代表的互联互通政策持续优化下,我们假设南向资金持仓占比未来将稳步提升(由2025年平均11%提升至2035年平均31%),南向高换手带动港股市场换手率中枢提振;2)假设2034年港股“新经济”公司总市值占比由2024年末51%上升至70%,上市公司结构优化亦将有助于港股市场换手率边际提升。

结合上述假设,我们预计未来十年港股ADT CAGR 达到14%,其中港股总市值CAGR达12%,换手率中枢提升贡献年化2%增速、由2025年129%提升至2035年162%。

图表:我们测算未来十年港股ADT CAGR 达14%

资料来源:Wind,中金公司研究部

[1] “新经济”企业统计口径包括恒生一级行业分类下非必需消费,资讯科技业,医疗保健业,工业

[2] 由于数据披露问题,换手率仅基于个股成交额计算、未包括ETF成交额,口径较港交所披露的现货市场换手率偏小

责任编辑:郝欣煜

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏